Здравствуйте! Сегодня поговорим про финансовые пирамиды, чтобы вы знали, что это такое, как работает и не попадались в своей жизни на подобные схемы «заработка».

Рыночная экономика характеризуется свободой предпринимательства и выбора способа ведения бизнеса. Для любого коммерсанта главная цель его дела – извлечение прибыли. Всеобщим мерилом оценки результатов деятельности являются деньги. Функционирование законного бизнеса основано на производстве, продаже или перепродажа товаров, оказание услуг и других схемах. Существует такой термин, как финансовые пирамиды. Чаще всего, хотя и не всегда, это умышленно созданные мошеннические модели получения денег их создателями.

Что такое финансовая пирамида

В экономическом понимании финансовая пирамида – это организованная схема получения дохода ее участниками за счет привлечения средств новых участников. То есть люди, вступающие в пирамиду сегодня, «обеспечивают» тех, кто пришел туда раньше. Либо все деньги могут аккумулироваться у одного человека – организатора.

Рядовой обыватель сразу вспомнит финансовую пирамиду МММ в России начала 90-х гг., закончившуюся громким крахом с тысячами пострадавших людей. И действительно, в большинстве случаев они маскируются под инвестиционные, благотворительные фонды, компании с товаром, не имеющим реальной стоимости, или просто обещают делать деньги «из воздуха».

Однако и классическая схема ведения бизнеса может привести к финансовой пирамиде. Происходит это, когда владелец просчитывается с прибыльностью и предприятие уходит в убыток или с трудом покрывает себестоимость. Взятые в кредит или привлеченные от инвесторов деньги не представляется возможным вернуть. Чтобы поддержать бизнес берутся новые кредиты, которыми рассчитываются с прежними должниками. Трактовать это как мошенничество некорректно, такая ситуация ближе к понятию незаконного предпринимательства.

Этой лазейкой часто пользуются мошенники, тщательно прикрывая финансовые пирамиды с целью уйти от ответственности. Бизнес может приносить небольшую прибыль, но если систематически прибавочная стоимость (результат работы компании) меньше выплат доходов, то данный проект является финансовой пирамидой. По сути, большая часть прибыли в этом случае – это денежные средства от новых инвесторов.

Для обозначения обманной схемы это выражение стало применяться в Англии с начала 70-х гг. прошлого века, хотя зародились финансовые пирамиды намного раньше. Первой компанией, работающей по схеме финансовой пирамиды, считается акционерное общество (АО) «Организация Индий» Джона Ло. По плану она должна была инвестировать привлеченные средства в освоение реки Миссисипи. На деле же вложения были минимальными, а большую часть вырученных денег предприимчивый шотландец направлял на покупку государственных облигаций. Фактически он погасил все внешние долги Франции. Ло обещал, что акции купленные сегодня вскоре поднимутся в цене. Из-за ажиотажа уже через полгода стоимость одной бумаги превысила изначальную в несколько раз. Бумажных денег Франция была вынуждена выпускать все больше. Когда объем денежной массы стал огромным, а цена за акции поднялась до невиданных размеров, эта пирамида рухнула. Цены на товары резко поднялись и бумажные деньги в качестве платежа не принимали.

Впоследствии финансовые пирамиды стали периодически появляться и в других странах. Крупную мошенническую схему, связанную с купонами, организовал в 1919г. в США Чарльз Понци. Это был первый аналог современной одноуровневой пирамиды. Она рухнула, так как купоны нельзя было продавать за наличность, а можно только обменивать. Выплаты же первым участникам шли от следующих новичков. В России бум пирамид пришелся на переходный период к рынку в начале 1990-х гг., когда была создано известное АО «МММ» Сергея Мавроди.

Финансовые пирамиды запрещены во многих странах (Канада, Мексика, Германия, Италия, Казахстан, Польша и др.) в том числе и в России (ст.172.2 УК РФ). В ОАЭ и Китае за построение такой структуры предусмотрена даже смертная казнь. Если в стране нет отдельной статьи за финансовые пирамиды, то квалифицироваться такое мошенничество может как незаконное предпринимательство.

Причины появления финансовых пирамид

Возникновение финансовых пирамид обусловлено рядом изменений в экономике и политике государства. Основные предпосылки:

- свободный рынок ценных бумаг;

- деятельность таких структур не регулируется законом;

- повышение уровня жизни населения;

- умеренная инфляция и стабильный экономический рост;

- переход страны к рыночной экономике;

- появление различных финансовых институтов, предлагающих как сохранить свои сбережения, так и приумножить их;

- отсутствие достоверной информации и неграмотность населения в финансовых вопросах.

Суть финансовой пирамиды

Главная цель такой схемы – обогащение организаторов пирамиды за счет притока новых людей. Возможно, в прибыли останутся и те, кто вступил сразу в первые ряды и потом вовремя вывел свои деньги. Взносы участников никуда не вкладываются и идут на вознаграждение верхних уровней, то есть тех людей, кто их пригласил и других вышестоящих над ними по всей цепочке пирамиды. Соответственно, если нынешний вкладчик так же пригласит людей, он получит от них свой доход и т. д. В некоторых моделях возможно присутствие какого-либо товара для прикрытия «бизнеса», но суть от этого не меняется: прибыль в пирамиде получается за счет вложений новых участников.

Распределение средств вступивших членов происходит по разным схемам. Принцип финансовой пирамиды – как можно большее число новичков. Но когда поток вкладчиков уменьшается и выплачивать обещанные деньги становится не из чего, пирамида рушится. Дело в том, что число людей на нашей планете имеет конечное значение. Шансы вернуть свои кровные, не говоря уже об обещанных процентах, есть далеко не у всех. Последние вступившие свои деньги уже вряд ли увидят. Организаторы могут на некоторые время придержать выплаты, а затем собирают все имеющиеся сбережения и скрываются.

Как работает финансовая пирамида

Вариаций мошеннических пирамидальных схем существует немалое количество. Суть остается неизменной, а вот способы «пустить пыль в глаза» рядовому гражданину становятся все изощреннее. Рассмотрим 2 наглядных примера:

| Пример 1 | Пример 2 | |

| Этап 1 | Организаторы проводят рекламную кампанию по выращиванию дома цветов, грибов, экзотических растений и т. д. Людям предлагается купить семена и сделать некий «вступительный взнос». Итоговая сумма 4 тыс. руб. Через 3–4 месяца фирма обещает выкупить саженцы за 8 тыс. руб. | Организация представляет себя инвестиционным фондом. Вложить требуется минимум 5 тыс. руб. Необходимо пригласить в проект еще 4 человека и тогда можно получить свою прибыль в размере 10 тыс. руб. При вступлении 6 первых человек прибыль компании на этом этапе составляет 25 тыс. руб. |

| Этап 2 | Слухи об этом быстро распространяются среди населения, и от желающих нет отбоя. Семена активно скупают, а первые вступившие уже получают свою прибыль. На самом деле это деньги от новых покупателей. | Каждый из 6 вступивших приглашает по 4 человека, которые так же вносят 5 тыс. руб. У компании в руках уже: 25+6*4*5=145 тыс. руб. Из них она расплачивается с первыми участниками: 10*6=60 тыс. руб. Прибыль компании составит 145-60=85 тыс. руб. |

| Этап 3 | В какой-то момент «бум» на эту идею проходит и новых членов пирамиды становится все меньше. Организаторы бесследно исчезают со всеми деньгами. Выясняется, что растения обыкновенные и не стоят заявленных денег. Поэтому много людей не получают ни обещанной прибыли ни вложенных средств. | Участники второго уровня также приглашают по 4 человека, которые вкладывают по 5 тыс. руб. У компании на руках уже 85+24*4*5=565 тыс. руб. Из них она расплачивается со вторыми вкладчиками: 10*24=240 тыс. руб. Прибыль компании составит 565-240= 325 тыс. руб. Рост пирамиды будет экспоненциальным (геометрическая прогрессия, когда скорость роста пропорциональна числу участников). Придет время, когда вновь вступившие уже не смогут найти новых участников. Пирамида рушится, и организаторы «снимают сливки». |

Эти описания представлены в упрощенном варианте. Существуют сложные запутанные схемы с наличием реального товара и очень похожие на сетевой маркетинг, который является легальным бизнесом. Живут финансовые пирамиды только за счет притока новых людей: других источников выплаты доходов нет. Крах любой такой организации неизбежен.

Возможно, уже через несколько месяцев после начала работы компания начинает ощущать «дефицит» новых членов. В то же время обязательства растут, и часто среди вкладчиков начинается паника. Они массово начинают продавать «ценные бумаги» если таковые имеются. Или импульсивно принимают решение забрать свои вложения. И если кто-то говорит что смог заработать на пирамиде, то значит, он был в числе первых или хотя бы в середине. Верхушка (организаторы) в любом случае заработает больше. Рано или поздно огромное число участников «кинут», оставив без денег.

Чтобы не клюнуть на удочку мошенников нужно знать основные признаки финансовых пирамид. Бывает, что человек знает о таких схемах, но умелое психологическое воздействие и дезинформация приводит его к решению вложить свои кровные. Признаки, по которым с большой вероятностью можно утверждать, что бизнес-предложение является финансовой пирамидой:

- Высокие проценты и быстрый срок окупаемости . Доходность выше 30% уже должна насторожить. Не так много законных способов обеспечения такой прибыли, а из тех, что имеются, все обладают средним и высоким уровнем риска. Если компания обещает окупить проект за несколько месяцев или даже недель, то возникает логичный вопрос: почему она ищет вкладчиков среди обычных людей, а не среди крупных бизнесменов и опытных инвесторов?

- Большая сумма «вступительного взноса». Чаще в пределах 5–20 тыс. руб. Однако потом за эти деньги обманутый человек вряд ли пойдет в суд. Этот признак не всегда явно выражен.

- Взамен вложенных денег человек может получить товары по завышенной стоимости и не соответствующие заявленным характеристикам либо поддельные ценные бумаги. Документы, подтверждающие прием денежных средств, не выдаются или человеку вручают договор с указанием, что если инвестиционная стратегия не сработает, то вложенные средства нельзя вернуть.

- Акцент компании на пиаре. Впечатляющие презентации, продукт «ноу-хау», красиво оформленный сайт, убедительные продавцы, рассылки по почте и смс – все это направлено на охват большого количества людей. Встречаются лозунги вроде «Спешите оказаться в числе первых!», «Скорей покупайте прибор, не имеющий аналогов в мире!». При этом реклама размыта: не указывается конкретный товар или способ получения дохода от участия в проекте.

- Сокрытие информации о владельцах предприятия, отсутствие лицензии и разрешений на право заниматься финансовой деятельностью. Однако все это может быть в случае, если фирма оформлена на подставное лицо или зарегистрирована далеко за рубежом. Если же компания вообще отсутствует, а человека приглашают в офис, где ведется только обмен деньгами – это однозначно финансовая пирамида.

- Необычный и непонятный план вознаграждений. Обилие информации, сложные термины и слишком оптимистичные прогнозы должны насторожить.

- Косвенно или прямо говорят о необходимости привлечения в проект своих родственников и друзей. При этом предлагают обучиться специальным психологическим приемам или методам нейролингвистического программирования (НЛП).

- Чрезмерная настойчивость организаторов. Убеждение человека принять решение и отдать деньги «здесь и сейчас», требование подписать расписку о неразглашении коммерческой тайны и обещание легких денег за минимальные усилия.

Виды финансовых пирамид

Все мошеннические пирамидальные схемы по своей структуре подразделяются на 3 вида. Иногда встречаются заверения организаторов, что они создали абсолютно новый проект. Однако при его детальном рассмотрении схема будет принадлежать к одному из трех видов известных на сегодня.

Одноуровневые (схема Понци) пирамиды

Схема Понци (Понзи) – одна из наиболее распространенных и незамысловатых видов финансовых пирамид. Свое название она получила от фамилии известного итальянца, который впервые организовал массовый обман населения.

Создатель привлекает первых участников высокими процентами и гарантированным доходом за небольшой срок. Каждый вступивший не обязан привлекать других людей. Первую прибыль инвесторам он может выплачивать из собственных средств. Когда этот проект становится более раскрученным и число вступивших увеличивается, происходит перекладывание денег – со старыми участниками организатор расплачивается средствами новых. Число желающих вступить неуклонно растет и многие вкладываются повторно.

Разумеется, никакой заявленной деятельности в этой пирамиде нет. Она может представлять себя инвестиционным, благотворительным проектом, фондом взаимопомощи и др. Определенное время игра «в мешок» продолжается. Наступает период, когда обязательства перед вкладчиками растут, а приток новых участников уменьшается. Организатор сворачивает деятельность и скрывается вместе со всеми деньгами.

Схематично такая пирамида выглядит следующим образом:

В центре расположен организатор финансовой пирамиды. Маленькими кружками выделены вкладчики:

- 1 очереди ;

- 2 очереди ;

- 3 очереди ;

- 4 очереди .

Продолжительность жизни такой пирамиды зависит от ее популярности. Чаще такие схемы живут от 4 месяцев до 2 лет. Порядка 80–90% вкладчиков остаются в убытке. Примеры финансовых пирамид этого вида: первое АО «МММ» С. Мавроди, инвестиционная компания Б. Мейдоффа, «айфоновая» пирамида в 2011г. в Москве, проект Б.Танненбаума по инвестициям в лекарства по борьбе со СПИДом, «Властилина», «Хопер-инвест».

Многоуровневые финансовые пирамиды

Каждый вступивший платит входной взнос. Эти деньги распределяются по верхним уровням пирамиды: участником, который его пригласил и несколькими вышестоящими. После этого новый вкладчик должен привести в пирамиду несколько человек (обычно от 2 до 5). В явной или скрытой форме ему объясняют, что для заработка в проекте нужны именно новые участники. От них он начнет получать деньги, то есть окупать свои вложения и выходить на прибыль.

По сути, это простое перекладывание денег, так же как и в схеме Понци. По мере роста глубины число участников очень быстро возрастает и уже через 10–15 уровней оно составит все население целой страны. Очевидно, что вкладчики нижних уровней потеряют свои деньги, так как настанет момент, когда приглашать будет некого. Такие люди составляют 85–90% всей финансовой пирамиды. В это время организатор закрывает проект, взяв с него максимум денег.

Схематично такая структура выглядит следующим образом:

Такие организации долго не живут. Крах (скам) пирамиды наступает через 2–6 месяцев. Для увеличения этого срока организаторы переименовывают название пирамиды и переезжают в другой город для продолжения «работы». Многие уходят в виртуальное пространство для лучшей маскировки. Примеры таких компаний: МММ-2011, МММ-2012, «Бинар», Talk Fusion.

Матричные финансовые пирамиды

Эти схемы представляют собой усложненную модификацию многоуровневых пирамид. Обычно присутствует реальный товар (например, золото, серебро, набор средств для похудения и т. д.) хотя может быть и вымышленная «система обучения предпринимателей», которая стоит денег. Эти организации относятся к новым финансовым пирамидам и многие люди искренне верят, что это инвестиции.

Проиллюстрируем схему работы такой структуры на примере компании Emgoldex:

При вступлении новый участник под №4 вкладывает 540 Евро, попадает в матрицу и ждет заполнения всего уровня. Далее матрица делится на 2 таких же, человек поднимается на уровень выше и должен привести 2 человек, чтобы заполнить часть нижнего уровня. Возможно, пригласивший его участник под №3 слева пообещает, что сам найдет людей вместо него. Вкладчик под №1 получает свое вознаграждение – 7тыс. Евро (за минусом комиссии) в виде купленного слитка золота, который он может обратно продать компании. По сути, 14 человек скидываются на «подарок» одному.

При делении матриц (в Emgoldex их называют «столы») участники постепенно продвигаются к своей «вершине». Участник №1 открывает новый стол и попадает в самый нижний уровень. Соответственно, для заполнения матриц необходимы новые участники. Сама покупка золота в интернет-магазине легально, но механизм сбора денег и получения прибыли – это финансовая пирамида. До тех пор, пока есть новички, система будет работать.

Сама компания Emgoldex зарегистрирована в Германии, покупка золота осуществляется в Дубае. Убеждения что золото стремительно растет в цене и именно это приносит хорошие проценты вкладчику не подкреплено реальными фактами. По всем признакам это является хитроумным способом отмывания денег за рубеж. Ведь по мере роста числа вступивших людей столов будет все больше. И придет время, когда заполнять их будет некем.

Стоит отметить, что в матричных пирамидах условия получения вознаграждения расплывчаты: надо ждать, когда наберется полная матрица, а когда это произойдет и случится ли вообще, компания не гарантирует. Поэтому функционируют они дольше других видов пирамид. Но «час икс» наступит и для них. Большинство инвесторов останутся в убытке.

Сравнение характеристик всех 3 видов финансовых пирамид представлено в таблице:

| Одноуровневая | Многоуровневая | Матричная | |

| Структура | Центром взаимодействия является организатор. Он принимает вклады и до определенного времени выплачивает проценты. | Единого центра нет. Каждый участник контактирует со своими вышестоящими уровнями. Организатор курирует только первых людей и отслеживает деятельность пирамиды. | Центром взаимодействия в матрицах являются 1–2 активных участника. Впоследствии они легко могут «забыть» про новичка, если он не приводит новых людей. |

| Источник доходности | «Выгодная» бизнес-возможность, инвестиционный или благотворительный проект. | Только взносы новых участников. Возможна маскировка прямыми продажами для запутывания схемы. | Только взносы новых участников. Усложненные схемы с покупкой реального товара служат для «запудривания мозгов» новых участников. |

| Жизненный цикл пирамиды | Бывает долгим, все зависит от изобретательности организатора и его умения убеждать | Короткий, так как число участников растет быстрыми темпами | Бывает долгим, так как компания не обещает точных сроков заполнения матриц |

Появление Всемирной паутины предоставило новые возможности для создания и развития пирамид. География охвата потенциальных участников значительно увеличилась, а материальные затраты на рекламу сократились. Отследить движение денег по электронным платежным системам сложнее. Регистрация сайтов происходит часто на вымышленных лиц или так, чтобы данные владельца «не засвечивались». Это затрудняет поиск виртуального мошенника и привлечение его к ответственности.

Крупнейшую финансовую пирамиду в сети Stock Generation организовал С. Мавроди. Под видом азартной игры в этой пирамиде велась торговля акциями виртуальных компаний. Сценарий в чем-то напомнил проект МММ, однако на сайте по многим таким компаниям была оговорка: цены могут идти как вверх, так и вниз. Проработала эта «игра» 2 года, пострадавших насчитывается от 300 тыс. человек до нескольких миллионов.

Масштабными являются и проекты Мавроди МММ-2011, МММ-2012. Была придумана виртуальная валюта «мавро», покупка и продажа которой осуществлялась в первом проекте через руководителей уровней – десятников, сотников, тысячников и т. д. Во втором проекте (именуемым «касса взаимопомощи») расчеты велись самими участниками между собой напрямую. Когда приток вкладов пошел на убыль стали отмечаться задержки выплат, случаи воровства денег из системы и пирамиды закрывались. Мавроди несколько раз объявлял рестарт, но доверия к нему уже не было и масштабы следующих проектов были куда меньше.

Среди активных пользователей интернета известна пирамида NewPro, предлагающая купить ключ за 99 рублей и привлечь 3 новичков. Далее покупается ключ второго уровня. Однако достичь заветного 28-го уровня нереально. Для этого потребуется более 20 трлн человек. Пирамиды со схожей структурой: SuperProgik, Power MLM, MoneyTrain.

Среди многообразия интернет-пирамид в отдельные категории выделяются хайпы и семь «волшебных» кошельков.

Хайпы — это тоже пирамиды

Инвестиционные проекты с высокой доходностью по схеме финансовой пирамиды – это хайпы (хайп-проекты). Свои проценты они аргументируют вложениями в акции, ПИФы, доверительным управлением, но могут и просто умалчивать о своей деятельности. Бытует мнение, что инвестиции в хайпы – это один из прибыльных видов заработка при грамотном вложении средств. В интернете можно даже встретить статьи, где опытные участники этих проектов рассказывают о правильной стратегии вкладов с целью «вовремя выйти из игры» до закрытия хайпа и при этом заработать.

В сущности все онлайн-пирамиды проходят те же стадии жизненного цикла, что и их аналоги в офлайне. Деньги перекладываются из карманов одних в карманы других и больше никакой деятельности не осуществляется. Поэтому найдутся люди, кто действительно получает прибыль от таких вложений. Но нужно понимать, что происходит это за счет других участников, суммарные взносы которых всегда больше.

Есть сайты венчурных – инвестиции с высоким уровнем риска – компаний, которые действительно занимаются вложением денежных средств в рискованные и высокодоходные финансовые инструменты (типа Forex). В отличие от них хайпы имеют следующие признаки:

- красочность оформления ресурса и чрезмерная реклама о необходимости вложений и гарантии возврата;

- доходность обещается 0,5–10% в сутки, что является неоправданно высоким показателем, однако есть проекты, предлагающие 15% в месяц и этот признак к ним неприменим;

- выдуманные объекты инвестирования или их отсутствие;

- отсутствуют данные о компании (адрес, телефон, руководство), лицензии, официальная регистрация и другие документы либо они могут быть вымышленными;

- усложненная схема получения дохода, четко не ясна суть проекта.

Для проведения финансовых операций хайпы предлагают участникам электронные платежные системы Perfect Money, Bitcoin, Payeer, Qiwi и ряд других, в которых не требуется идентификация личности. С WebMoney большинство хайпов не работают. По уровню дохода все хайп-проекты подразделяют на 3 категории:

- Низкодоходные финансовые пирамиды. Существуют от 1,5 до 3 лет и предлагают относительно невысокие ставки – до 15% годовых в месяц (до 0,5% в день). Характеризуются продуманной пирамидальной схемой и масштабной рекламой. Очень похожи на законные инвестиционные программы, связанные с доверительным управлением активами.

- Среднедоходные финансовые пирамиды. Существуют от 6 месяцев до 1 года и предлагают доходность 15–60% годовых в месяц (до 3% в день). Быстро раскручиваются, но и пика популярности достигают очень скоро.

- Высокодоходные финансовые пирамиды. Работают 2–5 недель и предлагают ставки выше 60% в месяц (свыше 3% ежедневно). Имеют агрессивную навязчивую рекламу вроде «Регистрируйся скорей и получи кучу денег!», «Спешите, такие ставки только 1 месяц!». Закрываются неожиданно и стараются привлечь по максимуму новых инвесторов.

Помимо самих организаторов таких проектов, важную роль в системе играют так называемые рефоводы. Они распространяют информацию о новом проекте и агитируют пользователей сети стать участником. От их действий во многом зависит успех проекта. Создатели хайпов работают с этими «агентами» через партнерские программы, то есть начисляют «рефоводам» определенный процент от вкладов инвесторов. Сами распространители стараются покрасочней и в подробностях разрекламировать хайп-проект в соцсетях, на форумах и блогах. Зачастую вкладчикам предлагают самим агитировать хайп и участвовать в реферальной программе. Это дает максимальную раскрутку в среде онлайн-инвесторов и большой приток денег.

Определенное время хайп успешно функционирует, и часть вкладчиков получает обещанные проценты за счет роста популярности проекта. Но приходит момент, когда объемы денежных выплат начинают превышать объемы денежных поступлений. Хайп закрывается (скамится) и все деньги остаются у организаторов.

Волшебные кошельки — обычная финансовая пирамида

Потенциальному участнику предлагается отправить небольшую сумму (в пределах 10–70 рублей) на семь электронных кошельков в системе WebMoney или Яндекс-деньги. После этого удалить один верхний кошелек, вписать свой и поместить сообщение на 100–200 форумах, досках объявлений, сайтах, где люди ищут работу. Считается, что если все сделать правильно, деньги «посыпятся как из мешка» ведь следующие участники отправят деньги на ваш кошелек и так же начнут продвигать информацию. На самом деле это обычная финансовая пирамида, к тому же неконтролируемая.

Нет гарантии, что человек «клюнувший» на это, не напишет свои номера кошельков чтобы «отжать» себе побольше. Но даже если все участники будет следовать инструкции и на массовый спам откликнутся всего 5 человек, то пирамида вырастет до гигантских размеров. Эти 5 участников привлекут так же по 5 новичков, и суммарный заработок первого человека в теории составит 600–900 тыс. руб. К этому времени в пирамиде будет около 98 тыс. участников. Эта цифра растет в геометрической прогрессии: через 2 уровня необходимо уже 2–3 млн подключившихся, затем несколько десятков миллионов, потом триллионы и т. д. Ясно, что все население планеты покроет лишь несколько уровней такой пирамиды.

Платежные системы активно борются с такими сообщениями вплоть до блокировки кошелька. Службы финансового мониторинга и безопасности отслеживают рассылку такого спама и выявляют пирамиды в течение нескольких дней.

Финансовые пирамиды в России (список)

Первые пирамиды в Россию пришли после распада СССР. Одной из крупнейших и известных стало АО «МММ». Компания в больших объемах выпускала акции (около 27 млн) и билеты (порядка 72 млн). Вкладчикам обещали 500–1000% годовых. Мощная пропаганда в СМИ привела в эту финансовую пирамиду 10–15 млн человек. На руки людям никаких документов не выдавалось. В свободное обращение эти «бумаги» не допускались, купить их обратно могла только сама компания. Курс акций и билетов устанавливал сам организатор С. Мавроди.

Из-за ажиотажа их стоимость стремительно возрастала и достигала 125 тыс. руб. за акцию. В действительности эти бумаги не стоили таких денег. Среди вкладчиков поползли слухи о проблемах Мавроди с уплатой налогов, незаконным предпринимательством. Начавшаяся паника привела к резкому падению (более чем в 100 раз) стоимости акций и билетов. Фактически они превратились в обесцененные «бумажки». Офис АО «МММ» был штурмом взят правоохранительными органами. Мавроди арестовали и присудили 4,5 года тюрьмы. Всего ему удалось заработать около 3 млрд руб. Впоследствии этот человек создал другие пирамиды.

Помимо «МММ» крупными финансовыми пирамидами в 90-х и 2000 годах были:

- «Властилина»;

- «Русский дом Селенга»;

- «Тибет»;

- «Хопер-инвест»;

- «Рубин» («САН»).

Счет пострадавших в них шел на миллионы, потерянные суммы вкладчиков варьировались от нескольких миллионов до триллионов рублей. В итоге почти все организаторы получили реальные сроки лишения свободы, и лишь немногим удалось скрыться.

Несмотря на это финансовые пирамиды продолжили свое существование в России. Объясняется это в первую очередь стремлением людей получить «халявные» деньги, их доверчивостью и жадностью. Не последнюю роль сыграло и развитие интернета. Участие в такой рулетке сравнимо с игрой в казино: кому-то и перепадет «кусок пирога», но хозяева в любом случае заработают, а большинство игроков потеряют.

К новым финансовым пирамидам относятся:

- СуперКопилка;

- Элеврус;

- GO-Partner$

- МММ-2012

- МММ-2016;

- SuperProgik;

- Give1 Get4;

- SETinBOX;

- Recyclix;

- Credex и ряд других.

За организацию пирамид в России наряду с уголовным наказанием введена административная ответственность (ст.14.62 КоАП).

Финансовые пирамиды и сетевой маркетинг

С развитием индустрии (MLM-бизнеса) финансовые пирамиды все чаще стали маскироваться под него.

Дело в том, что многоуровневая структура бывает как в мошеннических схемах, так и в легальном бизнесе.

Но при внимательном рассмотрении обнаруживаются значительные различия. Сетевой бизнес абсолютно законен (согласно решению суда США в 1979г. по компании Amway) и основан на создании сети консультантов (дистрибьюторов) для продвижения товаров от производителя до покупателя. Сравнение признаков представлено в таблице:

| Признак | Финансовая пирамида | Сетевой маркетинг |

| На что идет вступительный взнос | Полностью или почти полностью на выплаты верхним уровням пирамиды, то есть людям, вступившим раньше | На получение стартового набора продукции для консультанта, обучающих материалов, брошюр. В некоторых компаниях определенная сумма (20–30% от взноса) идет на вознаграждение спонсорам (верхним уровням). |

| Характеристика товара | Невостребованный, подделка или его цена сильно завышена | Качественная продукция, которую люди периодически покупают (обычно косметика, средства для уборки, чистки, БАДы и т. д.). У крупнейших игроков MLM-бизнеса ассортимент довольно большой и может включать товары длительного пользования (фильтры, посуда, одежда). |

| Что предлагает компания | Неоправданно высокие проценты за короткий срок. Могут обещать и невысокие проценты, но точное время возврата вложений не упоминать. Размер вступительного взноса часто большой. Говорится, что работать практически не надо. | Частичную занятость со свободным графиком и, как результат, небольшую прибавку к основному доходу. В перспективе возможно создание пассивного источника дохода (при большом и стабильном товарообороте), но быстро это не произойдет. Размер прибыли напрямую зависит от работы консультанта. |

| Источник заработка | Вступительные взносы новых участников. Товар служит лишь для прикрытия мошеннической схемы. | Товарооборот структуры каждого консультанта. В цену товаров заложена прибыль дистрибьюторов (15–25%), распределяющаяся по сети. Простое подключение людей без покупки ими товаров ничего не дает. При этом план вознаграждения устроен таким образом, что можно опередить по сумме дохода вышестоящие уровни. |

| Характеристика компании | Официальные документы скрываются, подделаны или сделаны на подставного человека, находящегося далеко. На сайтах информация размыта и нелогична. | Вся деятельность ведется открыто, у многих сетевых компаний есть свои сайты с подробной информацией (свойства товаров, адрес, телефон компании, тренинги и т. д.) |

| Поведение людей, агитирующих вступать в компанию | Навязчивые убеждения, акцент на рекламе и быстром заработке. Требуют сразу отдать деньги и часто без представления подтверждающих документов (чеки, приходные ордера). | Спокойный рассказ о таком виде бизнеса, акцент на личном потреблении продукции, изучении действия и назначения каждого товара, освоении навыков продаж, проведения презентаций, коммуникаций с людьми. Новичок может подумать, прежде чем заниматься сетевым бизнесом (обычно дают 2–3 дня). |

Что делать, если вы уже вложили деньги в финансовую пирамиду?

Прежде всего, следует успокоиться и трезво оценить ситуацию. Сначала нужно обратиться в офис компании, куда отдали деньги или к пригласившему человеку. Шансы вернуть свои кровные увеличиваются, если на руках есть документы, подтверждающие прием или перечисление денег.

При отказе возврата намекнуть мошенникам, что планируете обратиться в полицию и прокуратуру. И если это не помогло, то незамедлительно обращаться в эти органы. Рекомендуется сообщить подробные данные об аферистах: внешние приметы людей, какой товар, что обещают, название организации, адрес офиса и т. д. Есть вероятность, что к моменту начала действий правоохранительных органов «бизнесмены» могут скрыться.

Несмотря на противозаконность, финансовые пирамиды будут и дальше создаваться, заманивая в ловушку доверчивых граждан. Чтобы их распознать, необходим холодный расчет и понимание сути работы пирамидальных схем.

| Название | Оф. сайт http:// | Когда и где открыта | Тип ФП | Мин. вклад | Мин. срок вклада / сумма вывода | Доход, в % за месяц | Популяр. по Яндекс Wordstat | Тема mmgp .ru / видео YouTube | Платит? Дата проверки |

|---|---|---|---|---|---|---|---|---|---|

| VestMaker.com | 26 марта 2019 | биржевые вилки, стартапы | 5 USD | от 1 дня | 2.5% ежедневно | 800 | Да 16.06.2019 |

||

| CapEX24.com | 20 августа 2018 года | доверительное управление | $10 | 1 неделя | плавающий, от 5% | 4000 | форум | Да 16.06.2019 |

|

| superkopilka.com | 13 мая 2013 | инвестиции | $10 | 1 неделя | плавающий, от 10% | 8000 | Да 16.06.2019 |

||

| eobot.com | 2014 | хайп, добыча криптовалют | $10 | зависит от тарифа (можно не заработать вообще) | 10.000 | форум | Да 16.06.2019 |

||

| kapitalof.com | декабрь 2016 | хайп, трейдинг | 300 рублей | от 1 рубля | 1700 | Нет 16.06.2019 |

|||

| gdc.group | 23 мая 2019 | хайп, продолжение Кэшбери | неизвестно | неизвестно | неизвестно | 6000 | Нет 16.06.2019 |

||

| fivewindsam.com | не запущен | хайп, продолжение Квестра | неизвестно | неизвестно | неизвестно | 5000 | Нет 16.06.2019 |

||

| hashflare.io | 2014 | облачный майнинг | $2 | 3300 | форум | Нет 16.06.2019 |

|||

| world-mining.net | 16 ноября 2017 года. | хайп | $15 | 1,5% в день | 7000 | форум | Нет 16.06.2019 |

||

| wwp.capital | ноябрь 2017 | хайп | 2400 | форум | Да 16.06.2019 |

||||

| minebank.net | 29 апреля 2018 | хайп | $20 | 45 дней | 3,75% в день | 3000 | форум | Да 16.06.2019 |

|

| gameworld.party | 21 августа 2018 года | хайп | $10 | 5 дней | 2% - 3% в день | 3300 | форум | Нет 16.06.2019 |

|

| loany24.com | 24 августа 2018 года | хайп | $50 | 365 дней | 0,7% ежедневно | 4700 | форум | Нет 16.06.2019 |

|

| akopium.com | 1 сентября 2018 года | хайп | $10 | 365 дней | 0,7% в день | 1100 | форум | Нет 16.06.2019 |

|

| fexbet.com | 3 ноября 2018 года | хайп | $10 | 167 дней | 0.8% в день | 4600 | форум | Нет 16.06.2019 |

|

| leopays.com | 12 июля 2016 года | хайп | 3% в месяц | 1300 | форум | Да 16.06.2019 |

|||

| iqtrade.ltd | 20 октября 2018 года | хайп | 50 руб. | 3 дня | 105% за 3 дня | 1300 | Нет 16.06.2019 |

||

| lsclub.ltd | 27 февраля 2017 года | финансовая пирамида | 50 рублей | в зависимости от количества приглашенных партнеров | 2900 | Да 16.06.2019 |

|||

| erarium.group | февраль 2019 года | хайп | $20 | 1 год | 0.8% в день | 2900 | форум | Да 16.06.2019 |

|

| mercury.gl | 15 января 2017 года | хайп | 300 дней | 0,7% в день | 10075 | форум | Прямого вывода нет 16.06.2019 |

||

| magnuscapitalcenter.com | хайп | $25 | 6 месяцев | 5% в неделю | 1000 | форум | Да 16.06.2019 |

||

| magia-deneg.com | март 2019 года | хайп | 100 рублей | 1 месяц | 14700 | форум | Да 16.06.2019 |

||

| tessline.com | 17 сентября 2018 года | хайп | $50 | 1 месяц | 1.6% в день | 3100 | форум | Нет 16.06.2019 |

|

| prizm.club | 10 апреля 2017 года | хайп | $1 | 6400 | форум | Да 16.06.2019 |

|||

| wwex-group.com | 22 января 2019 года | хайп | 100 рублей | 1.8% в день | 1400 | форум | Да 16.06.2019 |

||

| invest-progress.com | март 2017 года | хайп | 1 месяц | 0,65% в день | 11300 | форум | Да 16.06.2019 |

||

| grentinc.com | 21 февраля 2019 года | хайп | 300 рублей или $5 | 30 рабочих дней | 0,5% в день | 1300 | форум | Да 16.06.2019 |

|

| billions.capital | 21 мая 2019 года | финансовая пирамида | $1100 | 1 год | 5% в месяц | 500 | Да 16.06.2019 |

||

| ethereal.global | 4 апреля 2019 года | хайп | $50 | 1 месяц | 5% в месяц | 300 | форум | Да 16.06.2019 |

|

| itbuscom.com | 7 октября 2018 года | хайп | $10 | 1 месяц | 0,8% в день | 5300 | Да 16.06.2019 |

||

| hermes-ltd.com | 2014 | хайп | $100 | 24% в год | 8000 | Да 16.06.2019 |

|||

| много вариантов обмана под одним брендом | 2019 | хайп | $10 | 1 месяц | 200% в месяц | 1000 | Нет 16.06.2019 |

||

| money-never-sleep.com | 15 января 2019 года | хайп | $1 | 100 дней | 337% за 100 дней | 322 | Да 16.06.2019 |

||

| moneta.gg | 20 февраля 2019 года | хайп, взаимное кредитование | 100 руб. | 7 дней | до 47% в месяц | 800 | Да 16.06.2019 |

||

| expresmoney.com | 27 марта 2019 года | хайп | $2 | 3 дня | 5% за срок | 4400 | Да 16.06.2019 |

||

| fxtrading.com | 24 июля 2018 года | хайп | $100 | 200 дней | 1% в день | 1900 | форум | Да 16.06.2019 |

|

| bankstor.com | 7 мая 2019 года | хайп, торговля на бирже | 30 рублей | нет, копилка | 1%-4% по будним дням | 2200 | Да 16.06.2019 |

* Типы финансовые пирамиды:

- Инвестиции — Вы вкладываете деньги и ничего не делая ждете проценты. Их еще называют хайп проектами.

- Классическая финансовая пирамида или касса взаимопомощи . Деньги в таких проектах перечисляются от одного участника к другому. Такой тип финансовых пирамид на 2019й год практически не актуален

- Замаскированная финансовая пирамида — классическая ФП с добавлением маскирующего элемента. Например, ненужной продукции или продукции, которую могут получить только некоторые участники.

** Популярность по Яндекс.Вордстат. Сколько человек за предыдущий месяц искали информацию о компании. Косвенно свидетельствует о популярности проекта.

*** Тема на mmgp.ru — самый популярный форум о заработке в русскоязычном Интернете.

**** Оплата прямая. Деньги перечисляются с одного кошелька пользователей на другой, то есть в проект не заходят. Такой проект ПЛАТИТ ВСЕГДА. То есть, он даже в теории не может не платить. Поэтому при входе в такую финансовую пирамиду надо смотреть показатели ее популярности и читать тему на mmgp.ru. Потому что войти в неё без проблем можно, но вовлечь туда кого-то крайне затруднительно.

Экономические игры с выводом денег

Данный тип Интернет проектов по сути является подвидом хайп проектов, в который добавлены элементы игры. мало, но многие из них весьма популярны и долгоживучи. В этом их выгодное отличие от хайп проектов.

| Название | Оф. сайт | Дата регистрации | Стоимость входа | Активность (как часто надо заходить в игру) | Прибыль в % | Популярность Яндекс Вордстат | Платит!? |

|---|---|---|---|---|---|---|---|

| rich-birds.com | ноябрь 2014 | 30 рублей | каждые 24 часа | 1500 | Нет 16.06.2019 |

||

| golden-mines.biz | 11 февраля 2014 | 100 рублей | 1500 | Да 16.06.2019 |

|||

| money-birds.com | 10 мая 2014 | от 30 рублей | каждые 24 часа | 25% в месяц | 1000 | Да 16.06.2019 |

|

| taxi-money.info | 23 мая 2014 | от 10 рублей | много времени в игре | от 20% в месяц | >1000 | Да 16.06.2019 |

|

| train-game.biz | 3 июня 2018 | от 10 рублей | от 20% в месяц | 2900 | Нет 16.06.2019 |

||

Жажда лёгкой наживы всегда двигала людьми, именно поэтому в мире так много мошенников, которые используют пороки людей в целях своего обогащения. Заработок на пирамидах - это один из самых распространённых видов инвестирования с целью получить «лёгкие деньги», по крайней мере так утверждают их создатели. На самом же деле всё обстоит совершенно иначе.

Интернет пестрит разными слоганами:

- Все просто . Компьютер + Интернет = Деньги в кармане

- Не надо никуда ходить . Зарабатывай деньги дома

- Научился пользоваться Интернетом – грех не научиться в нем зарабатывать

- Здесь можно посещать сайты и получать за это деньги

- Заведи и руби капусту

- Все чаще деньги в карман попадают из Интернета. Человек с деньгами в кармане ходит по другому

- Интернет – бездонный мешок с деньгами . Мы помогаем их оттуда доставать

- Регистрация на этом сайте сделает тебя богаче

- Не хватает денег на подарок маме – потрать несколько часов на этом сайте и деньги появятся

- Получив доступ к Интернету , получаешь доступ к огромным деньгам . С нами и Интернетом получаешь возможность их вывода в свой карман

О пирамидах

И надо честно признать, не все из этого обман.ЗАРАБАТЫВАТЬ В ИНТЕРНЕТЕ МОЖНО И НУЖНО

это факт,а так же остается фактом и то,что можно заработать даже на пирамиде или Что представляет собой финансовая пирамида?

Финансовую пирамиду очень часто путают с , однако это совершенно разные вещи, хоть их методы в чём-то похожи.

Так, сетевой маркетинг предполагает распространение каких-либо товаров, причем к такому распространению нужно постоянно приобщать всё новых людей.

Так сеть разрастается сама собой исключительно благодаря энтузиазму активных работников. Финансовая пирамида не предполагает никакой продажи и распространения, она только привлекает капитал под видом инвестиций и обещает людям вознаграждение за приведенных ими людей. Если каждый вошедший в пирамиду приведет ещё хотя бы три человека, то её размер увеличится до огромных размеров. Инвесторов финансовой пирамиды привлекает тот факт, что по сути ничего делать не надо, только привести знакомых и друзей.

За это обещается вознаграждение, однако чтобы его получить нужно быть просто виртуозом. Современные финансовые пирамиды, как доходные бизнес идеи. Одной из самых знаменитых финансовых пирамид можно считать МММ. Она вела активную деятельность в 90-х годах и рухнула с крахом, обрекая на муки совести миллионы россиян. Тогда россияне не знали о таких видах мошенничества и доверились красивым обещанием.

Однако сегодня, несмотря на полученный опыт, люди по прежнему верят финансовым пирамидам и вкладывают в них деньги. Но современные финансовые пирамиды перешли в другую плоскость и функционируют уже в интернете.

Они скрываются под видом электронных игр и прочих проектов, но никак не обозначают своё отношение к финансовым пирамидам. Такие онлайн игры имеют функции ввода-вывода денежных средств и имеют различную направленность (выращивание растений, животных, стройка замков и городов).

Однако суть от этого не меняется: при регистрации нужно внести первоначальный взнос, а после пригласить новых пользователей. Однако есть такие пирамиды, которые не скрывают свое истинное лицо, но при этом утверждают, что именно их продукт никогда не потерпит крах и будет стабильно приносить прибыль всем вкладчикам.

Как заработать на финансовой пирамиде

На вопрос о прибыльности пирамиды может ответить только её создатель (Админ), ведь найти самостоятельно людей, которые на ней что-то заработали практически невозможно,многие не любят афишировать свои доходы или потери. При вступлении в пирамиду, вкладчику обещают премию за каждого приведенного вкладчика, а также последующих приведенных им для заработка в пирамидах.

Такая перспектива толкает многих людей на самообман, ведь эту премию на руки никто не выдаёт, так как обещают, что её размер может стать в несколько раз больше.

Конечно, доверчивые вкладчики не обналичивают свою премию, и тем самым делают владельца пирамиды ещё богаче. А если бы все одновременно потребовали свою долю и вклад обратно, то пирамида б рухнула за один день.

А когда никто ничего не требует, а только вкладывает, то создаётся такой себе «мыльный пузырь», который не имеет под собой никакого основания.

На финансовой пирамиде всё же можно заработать

, если правильно и в нужное время сделать вклад и активно привлекать новых вкладчиков. А такая деятельность заслуживает большего, чем какие-то премии, ведь свои деньги можно вложить в гораздо более прибыльный проект с перспективой получения хороших процентов.

После привлечения новых вкладчиков стоит требовать свою премию и выводить её из оборота. Только тогда может появится шанс не остаться среди одураченных вкладчиков.

Если всё же есть желание испытать судьбу под названием финансовая пирамида, то проект стоит выбирать очень тщательно.

Сайт компании должен быть сделан по последнему слову техники и быть качественным. , можно даже не рассматривать, скорее всего это ловушка для заработка на пирамидах.

Также стоит запомнить, что вливаться в пирамиду стоит на первых этапах её существования

, пока она ещё не перенасытилась. Ведь у каждого проекта есть критическая точка, которую пройти он уже не может. Это условие необходимо соблюдать потому что, именно вначале есть возможность заработать хоть какие-нибудь деньги.

Финансовые пирамиды известны человечеству уже очень давно, и по сути вся жизненная система это пирамида,в том или ином качестве,к примеру любой существующий банк или гос структура.

Если вкладываться в пирамиду, то только в ту, которая не требует большого стартового капитала, потеряв который не будет очень обидно.ВСЕГДА НУЖНО РИСКОВАТЬ ТЕМИ ДЕНЬГАМИ КОТОРЫЕ МОЖЕТЕ ПОЗВОЛИТЬ СЕБЕ ПОТЕРЯТЬ. А в остальном успеха в таком проекте могут добиться только хитрые и дальновидные люди.

Сегодня умер основатель крупнейшей на постсоветском пространстве финансовой пирамиды «МММ», Сергей Мавроди

Обзор самых известных финансовых пирамид в мире. Фото: exame.abril.com.br

26 марта на 63-м году жизни умер Сергей Мавроди, основатель финансовой пирамиды, от которой пострадало по разным оценкам от 10 до 15 млн человек. Редакция предлагает вспомнить, чем занималась МММ и подобные аферы, которые популярны среди людей, которые хотят быстро обогатиться без особых усилий.

«МММ»

Это крупнейшая финансовая пирамида в странах СНГ. Организованное Сергеем Мавроди совместно с женой и братом в 1989 году, предприятие обещало рекордную доходность в размере до 1000% годовых. Девизом фирмы был лозунг «Завтра дороже, чем сегодня».

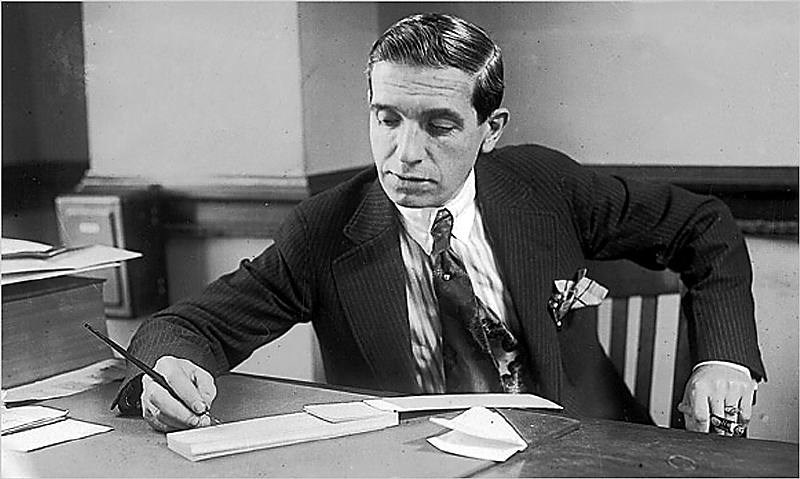

Сергей Мавроди — основатель самой известной в странах СНГ финансовой пирамиды МММ. Фото: infodota.com

Учитывая тяжелое экономическое время и низкую финансовую грамотность людей, «МММ» привлекла, по разным оценкам, от 10 до 15 млн человек. Сама пирамида просуществовала более 5 лет. Ее автор заработал за этот период около 2 млрд долларов. Когда в 1997 году «МММ» была признана банкротом, миллионы вкладчиков потеряли все свои деньги. После ареста Мавроди с его офиса было вывезено несколько грузовиков, полностью забитых деньгами. Только один их пересчет занял около месяца.

В 2003 году он был осужден в России за мошенничество в крупных размерах. И приговорен к 4,5 годам тюрьмы за мошенничество. Тем не менее, это не помешало Мавроди в 2011 и 2012 годах снова привлекать людей в пирамиду. А в 2016 году новый проект Сергея Мавроди под названием «МММ Глобал» предлагал делать вклады в криптовалюте Bitcoin под высокие проценты. Но, к счастью, они не стали такими популярными, как МММ в 90-х годах.

«Система Ло»

Первой в Европе финансовой пирамидой считается система, созданная шотландским экономистом Джоном Ло в 1716-1720 годах во Франции. Ло с детства отличался желанием жить не как все, для чего требовались немалые деньги. Сначала он пытался играть в карты, но прибыли это ему так и не принесло. Затем у Джона появилась идея создавать деньги в финансово-кредитных учреждениях, а не в золотых или серебряных рудниках, и он предложил сменить металлические монеты на бумажные деньги. Ло переехал во Францию. Там регент короля герцог Орлеанский поддержал его идею учредить банк, выпускавший банкноты, которые обеспечены казной и земельными угодьями.

Сатирическое изображение работы пирамиды и ее краха ru.wikipedia.org

Но на этом гений-финансист не остановился. В 1717 году начала свою работу «Миссисипская компания», или «Западная компания». Благодаря своей славе и умению манипулировать мнением толпы, Ло смог поднять небывалый спрос на акции компании, которая занималась неизвестно чем. Ажиотаж был как среди купцов, так и среди простых людей. Но когда выяснилось, что никакой существенной деятельности «Западная компания» не ведет и реальной прибыли не приносит, владельцы акций начали массового от них избавляться. «Система Ло» рухнула, а ее автор бежал в Италию.

«Схема Понци»

В США финансовые пирамиды появились лишь через 100 лет. В 1919 первую из них создал итальянский эмигрант Чарльз Понци. Как и Джон Ло, Понци всегда хотел стать богатым и успешным, и в конце-концов придумал схему заработка за счет привлечения денег от других людей.

Однажды Чарльз написал письмо в одну испанскую компанию с предложением выпускать международный журнал. Ответ ему пришел очень быстро, а в конверт были вложены международные купоны, которые можно было обменять на марки для обратного письма. Самой важной деталью был обменный курс купонов: в Испании за один купон давали одну марку, а вот в США — шесть. Это и натолкнуло Понци на идею создания компании-пирамиды.

В проплаченных статьях в прессе итальянский предприниматель предлагал людям покупать акции его компании, якобы занимающейся куплей-продажей товаров по всему миру, и получать неслыханную прибыль — 150% от вложенной суммы через 45 дней. Очень быстро на обещания «купились» как чиновники, так и обычные граждане. Таким образом, выплаты вкладчикам компании осуществлялись за счет денег новых участников.

Но, как и все пирамиды, «Схема Понци» рухнула очень быстро. Приятель Чарльза, у которого тот одолжил деньги в начале своей деятельности, подал в суд на Понци. В результате все его счета были заморожены, вкладчики не досчитались 2 миллионов долларов, а автора простой и прибыльной схемы приговорили к 5 годам тюрьмы.

Величайшая пирамида Бернарда Мэдоффа

Эта пирамида, по оценкам некоторых специалистов, является крупнейшей в истории финансовой аферой. Количество потерпевших насчитывает 3 млн человек и несколько сотен организаций. Ущерб оценивается в сумме около 64,8 млрд долларов.

Автор этой схемы Бернард Мэдофф, в отличие от других финансовых махинаторов, обещал всем вкладчикам созданного им инвестиционного фонда «Madoff Investment Securities» небольшую, но стабильную прибыль. Доходность в размере 12-13% годовых убедила многие крупные компании, знаменитых людей и чиновников вкладывать средства в компанию. В результате, количество вкладчиков превысило 3 миллиона, а сумма привлеченных денег составила миллиарды долларов.

Фонд существовал 15 лет, пока в 2008 году ряд крупных компаний обратились к Мэдоффу с просьбой вернуть их средства и проценты (их набежало порядка 7 млрд долларов). Такую сумму, конечно же, фонд выплатить не смог. Пирамида рухнула. Как выяснилось в ходе следствия, фонд Мэдоффа задолжал своим клиентам более 65 млрд долларов. Автор схемы (которого, к слову, сдали его собственные сыновья), получил 150 лет тюремного заключения.

Муравьиные фермы Ван Фэна

В 1999 году китайский предприниматель Ван Фэн придумал оригинальный способ заработка. Фото Daily Mail

В 1999 году китайский предприниматель Ван Фэн придумал оригинальный способ заработка. Он предложил всем желающим стать инвесторами в его компании. За $1500 вкладчики получали коробку со «специальными» муравьями, которые нужно было выращивать по особой секретной схеме в течение 90 дней. Ван Фэн уверял, что муравьи использовались для изготовления лекарств. На самом деле, конечно же, это было не так. Каждые 14 месяцев вкладчики компании получали 450 долларов, что соответствовало годовой доходности в 32%.

Миллионы людей в течение двух лет вносили свои деньги, что позволило китайскому аферисту собрать сумму более 2 млрд долларов. Сам Ван Фэн стал очень уважаемым бизнесменом в Китае, его номинировали на разные премии и награды. Но уже вскоре пирамида рухнула, а Ван Фэна приговорили к смертной казни.

Акции Лу Перлмана

Имя Лу Перлмана не всем известно. Но названия созданных им музыкальных групп, таких как Backstreet Boys и NSync, слышали многие. Однако точно не все знают о финансовых аферах, которые проворачивал Перлман.

В 1981 году Лу создал несколько фиктивных компаний, которые существовали только на бумаге и никакой деятельности не вели. Далее он выпустил акции этих компаний и разместил их на бирже. Заинтересованные «ростом прибыли», о котором Перлман постоянно сообщал в публикуемых отчетах, многие частные лица и даже крупные финансовые компании начали покупать акции Лу Перлмана.

Схема продержалась целых 20 лет, но в конце концов мошенничество выкрыли. Лу приговорили к штрафу в 1 млн долларов и 25 годам тюрьмы, а держатели акций его фиктивных компаний потеряли около 300 млн долларов.

Обнаружить признаки финансовой пирамиды не так сложно и обычному человеку

Фото: Fotolia/Gajus

Компании с признаками финансовых пирамид доминируют в поисковых запросах в Интернете по вложению средств. Проекты мошенников, маскирующиеся под финансовые компании и обещающие баснословные доходы, называют хайпами. ЦБ специально для читателей Банки.ру объясняет, к каким компаниям нельзя приближаться и на пушечный выстрел.

Откуда хайп?

Компании с признаками финансовых пирамид (выплачивающие деньги вкладчикам из средств вновь пришедших клиентов) доминируют в результатах поисковых запросов в Интернете по вложению средств. Об этом говорят итоги мониторинга Международной конфедерации обществ потребителей (КонфОП), сообщили «Известия».

Организаторы мониторинга изучили выдачу поисковых систем «Яндекс» и Google по запросу «вложить деньги выгодно» с настройками, обеспечивающими объективность выборки, и затем провели анализ сайтов небанковских организаций, предлагающих вложение средств. Среди наиболее характерных признаков 25 выбранных организаций - обещания доходности свыше 100% годовых, рассказы об «уникальных продуктах» и неправомерное использование символов государственной власти.

Мошенники могут называть себя инвестиционными фондами, прикрываться известными названиями и убеждать, что деньги вкладываются в «высокодоходные проекты». В Интернете такие проекты получили название «хайп» (от английского HYIP - high yield investment program). Хайпы могут различаться по видам деятельности, наибольшую популярность получили денежные игры, сервисы, маскирующиеся под брокера финансового рынка, и фонды взаимопомощи.

Какие компании не имеют права привлекать ваши деньги или являются потенциально опасными? И как их распознать?

«Мы научились пресекать действия пирамид в Интернете»

Что такое поведенческий надзор? Как жалобы клиентов помогают Банку России эффективнее контролировать банки? Надо ли раскрывать данные об этих жалобах? Почему не на всех клиентов финансовых институтов действуют предупреждения о риске инвестиций?

Жертвы нелегальных участников рынка

Прежде чем согласиться на какое-нибудь предложение, стоит внимательно изучить финансовые продукты, проконсультироваться со специалистами, прочитать информационные материалы и документы, предлагаемые к подписанию, поинтересоваться информацией о потенциальном партнере, чтобы не стать жертвой нелегального участника рынка, например финансовой пирамиды.

Нелегальные участники финансового рынка зачастую очень умело маскируются под известные финансовые организации, имеющие лицензии на осуществление деятельности, используют схожие наименования, сайты в Интернете и т. д. Банк России совместно с правоохранительными органами достаточно активно работает в направлении пресечения деятельности таких псевдофинансовых организаций: в 2015 году было выявлено около 200 пирамид, в 2016-м - около 180, а в этом за полгода - порядка 70.

Список финансовых организаций, имеющих лицензии на осуществление деятельности на финансовом рынке, размещен на сайте Банка России, как и государственные реестры МФО и КПК.

К компаниям, которые привлекают деньги от населения, не имея на то правовых оснований, применяются меры административной и уголовной ответственности.

К «финансовым пирамидам», привлекающим денежные средства граждан, меры применяются в зависимости от величины привлекаемых средств. Уголовная ответственность для «финансовых пирамид» введена в марте 2016 года. До указанной даты их деятельность квалифицировалась как мошеннические действия по статье 159 УК РФ (наказываются лишением свободы до двух лет).

На дату введения уголовной ответственности за деятельность «финансовых пирамид» в производстве следственных органов МВД России находилось 202 уголовных дела о финансовых пирамидах (возбужденных по статье 159 УК РФ), фигурантами по которым являлись 184 человека. Общая сумма причиненного материального ущерба превышала 22,3 млрд рублей.

В отношении МФО, осуществляющих запрещенную законодательством деятельность - привлечение микрокредитными компаниями денежных средств физических лиц, не являющихся учредителями; привлечение микрофинансовыми компаниями более 1,5 млн рублей от одного физического лица (данное правило не распространяется на учредителей МФК) - предусмотрена административная ответственность по статье 15.26.1 КоАП РФ (штраф от 50 тыс. до 100 тыс. рублей).

Вера в пассивный доход

«Нельзя отрицать, что проблема недобросовестных организаций, привлекающих денежные средства от населения, как существовала, так и продолжает существовать. В первую очередь это связано с тем, что в своем большинстве люди продолжают верить в обещания больших пассивных доходов. И, по причине отсутствия должной финансовой грамотности, не могут оценить то или иное обещание», - говорит инвестиционный эксперт BGP Litigation Владимир Русаков.

1. Внимательно изучите, кому вы даете свои денежные средства.

Согласно российскому законодательству, принимать денежные средства от населения для осуществления последующих финансовых операций могут компании, обладающие соответствующими лицензиями. В том числе многочисленные агенты иностранных брокеров и дилеров также должны обладать лицензиями на осуществление финансовой деятельности, выданными ЦБ РФ. Важно изучить отзывы и информацию по юридическому лицу в открытых источниках.

Стоит также отметить, что юридические лица могут привлекать денежные средства от физических лиц по договору займа. Но если вы профессионально не занимаетесь данной деятельностью, то избегайте подобных предложений. Это связано с тем, что прежде, чем предоставлять заем, нужно провести детальную юридическую, финансовую и прочую проверку бизнеса. Без таких проверок риск невозврата очень высок. Просто поставьте себя на место банка, который выдает кредит.

2. Детально поймите предлагаемый инвестиционный продукт.

3. Изучите договор, по которому передаются деньги.

Обыкновенное мошенничество

Итак, привлекать средства граждан на регулярной основе под видом займа (вклада) могут банки и микрофинансовые организации, сведения о которых вносятся в специальные государственные реестры. Кроме того, организация вправе привлечь заем путем выпуска облигаций. Все три случая детально зарегулированы на законодательном уровне.

«В остальных случаях деятельность организаций по привлечению вкладов вряд ли можно назвать законной, хотя от договора вклада может быть одно название, под которым будут замаскированы совсем другие правоотношения, - нужно всегда внимательно изучать юридические документы. Сама же деятельность организаций, которые делают рекламу на связи с известными финансовыми учреждениями (по сути, не будучи с ними никак связанными) и привлекают средства во вклады, может представлять собой обычное мошенничество, введение потребителя в заблуждение. И поэтому должна стать объектом внимания компетентных органов», - говорит юрист коллегии адвокатов «Ковалев, Тугуши и партнеры» Иван Коршунов.

Выплаты не гарантированы

Банковские вклады не приносят доход, а лишь позволяют уберечь деньги от инфляции. Поэтому запросы о том, куда вложить деньги «под большие проценты», не иссякают. В Центробанке напоминают, что помимо вкладов существуют и другие финансовые продукты и инструменты, которыми можно воспользоваться для размещения свободных денежных средств. При этом выплаты денежных средств по всем другим продуктам, кроме банковских вкладов, не гарантируются системой страхования вкладов.

Банковские вклады не приносят доход, а лишь позволяют уберечь деньги от инфляции. Поэтому запросы о том, куда вложить деньги «под большие проценты», не иссякают.

В целом выбор того или иного финансового инструмента зависит от множества факторов. Нужно учитывать способ управления средствами - будет ли гражданин сам управлять своими деньгами, или он готов доверить это профессионалам.

Например, можно инвестировать в микрофинансовую организацию (МФО) и/или передать свои личные сбережения в кредитный потребительский кооператив (КПК). Ставки по привлекаемым этими финансовыми организациями денежным средствам выше, но, как уже ранее отмечалось, данные организации не входят в систему страхования АСВ, то есть вложения в них не гарантированы государством. Кроме того, нужно иметь в виду, что среди МФО привлекать денежные средства граждан, не являющихся их учредителями, имеют право только микрофинансовые компании (МФК) и только в сумме не менее 1,5 млн рублей. Микрокредитные компании (МКК) не имеют права привлекать денежные средства граждан, не являющихся их учредителями. Что касается КПК, то они имеют право привлекать только денежные средства своих членов (пайщиков).

С 1 января 2015 года можно открыть в брокерской компании индивидуальный инвестиционный счет и получать не только финансовый результат от проводимых сделок с ценными бумагами, но и налоговый вычет в размере 13% в год. Также есть множество других финансовых инструментов: облигации федерального займа, инвестиционное страхование жизни, паевые инвестиционные фонды (ПИФы), инвестиционные монеты и драгоценные металлы.